اهمیت تعیین حد سود و حد ضرر در بازار سرمایه

اهمیت تعیین حد سود و حد ضرر در بازار سرمایه

حد سود و حد ضرر/بسیاری از معامله گرانی که به تازگی در بازار سرمایه و بورس شدند، نقطه ای برای ورود یا خروج خود از معاملات را تعیین نمی کنند و صرفا با دنباله روی از سیگنال های صحیح وغلط دیگران اقدام به معامله می کنند.

اما در این مقاله می آموزیم چرا تعیین حد سود و ضرر مهم است و چگونه به ما کمک می کند تا به صورت هدف مند اقدام به خرید و فروش سهام مختلف کنیم.

حد سود و حد ضرر به چه معناست؟

حد سود یا نقطه خروج به نقطه یا بازه ای از قیمت گفته می شود که تحلیلگر پیش بینی می کند تا این نقطه قیمت سهام در جهت رشد حرکت می کند و احتمال می دهد که پس از این نقطه یا بازه ، قیمت سهام سیر نزولی وخلاف جهت قبل حرکت کند. پس در آن نقطه با فروش سهام از معامله خارج می شود تا دچار ضرر نشود و از طرفی به حد اکثر سود نیز دست یافته باشد . این حد در واقع از کاهش سود جلو گیری می کند.

به طور مشابه حد ضرر به نقطه یا بازه ای از قیمت گفته می شود که معامله گر ترجیح می دهد بیشتر از این نقطه ضرر نکند و اگر قیمت سهام به این نقطه رسید با فروش سهام از معامله خارج شود. همان طور که متوجه شدید با این کار معامله گر از افزایش ضرر جلوگیری می کند، بنابراین تعیین حد ضرر در معاملات برای چلوگیری از افزایش ضرر بسیار ضروری است.

البته این حدود بیشتر در سرمایه گذاری های کوتاه مدت و تحلیل تکنیکال به کار می رود و افرادی که به صورت بلند مدت سرمایه گذاری و تحلیل می کنند، اعتقادی به این حدود ندارند.

عوامل موثر بر تعیین حد سود و حد ضرر

به طورکلی عواملی که بر تعیین این حدود تاثیر می گذارد، شامل موارد زیر است.

- میزان ریسک معامله گر

- نوع تحلیل اعم از تکنیکال و فاندامنتال

- استراتژی معاملاتی برای خرید و فروش

- میزان سرمایه گذاری

- میزان ریسک قیمتی سهام

- و …

روش های تعیین حد ضرر

در اینجا به سه روش از سایر روش های تعیین حد اشاره می کنیم.

تعیین حد ضرر ثابت

در این روش، معامله گر نقطه ای از قیمت را به عنوان حد ضرر در نظر میگیرد و زمانیکه قیمت به آن نقطه رسید، اقدام به فروش میکند. که حال می تواند این نقطه به عنوان یا عدد ثابت و یا درصد ثابت معین شود.

مثلا معامله گر تعیین می کند اگر ضرر به عدد ۸۰ تومان رسید از معامله خارج می شوم، در این صورت معامله گر از تعیین حد ضرر با عدد ثابت استفاده کرده است، و اگر درصد ثابتی از قیمت خرید را مبنا قرار دهد، می بایست در صورت کاهش قیمت و رسیدن قیمت به آن نقطه سهام را بفروشد.

در روش درصد ثابت معمولا ۵ ال۱۵ درصد از قیمت خرید را به عنوان حد ضرر در نظرمی گیرند.

تعیین حد ضرر مکانیکال

در این روش برای تعیین نقطه ضرر از اندیکاتورها استفاده می شود.

- روش پارابولیک سار- در این شیوه از ترسیم نمودار برای محاسبه و تعیین حد ضرر استفاده می شود.

- میانگین متحرک – در این روش از میانگین متحرک که قیمت سهام را در یک دوره زمانی نشان می دهد، استفاده می شود.

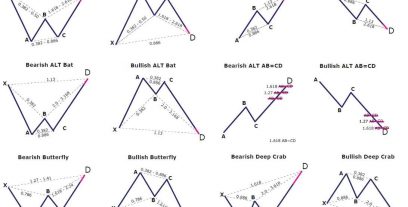

تعیین حد ضرر به روش تکنیکال و ترسیمی

همانگونه که از نامش بر می آید، در این روش از ابزارهای ترسیم نمودار که در تحلیل تکنیکال موجود است استفاده میشود.

البته روش های دیگری مثل روش تعیین حد ضرر به صورت اتوماتیک نیز وجود دارد که در بازار بورس ایران کاربردی ندارد.

مقالات پیشنهادی

دیدگاهها (0)